- Texte

- Problèmes

- pour la Réalisation des Objectifs

- Remplissez les Blancs

- Plusieurs Choix

- Glossaire

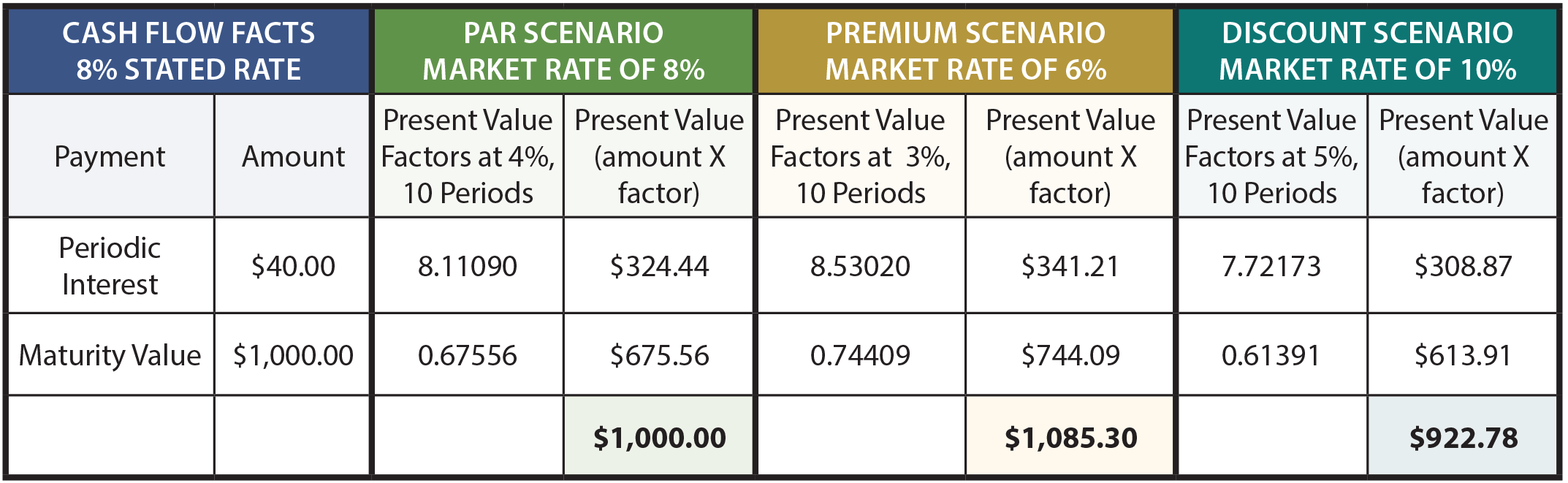

Une obligation payable est juste une promesse de payer une série de paiements dans le temps (les intérêts) et un montant fixe à l’échéance (la valeur nominale). Donc, c’est un mélange d’une rente (l’intérêt) et paiement forfaitaire (le visage)., Pour déterminer le montant qu’un investisseur paiera pour une obligation, il faut donc calculer la valeur actuelle pour déterminer la valeur actuelle des paiements futurs. Supposons que la société Schultz émet des obligations à 5 ans et 8%. Les obligations ont souvent une valeur nominale de 1 000 $et paient des intérêts tous les six mois., En utilisant ces hypothèses, considérez les trois scénarios alternatifs suivants:

le tableau suivant montre les calculs du prix de l’obligation selon différents scénarios:

pour expliquer plus en détail, le montant des intérêts sur l’obligation de 1 000 $à 8% est de 40 every tous les six mois. Comme les obligations ont une durée de vie de 5 ans, il y a 10 paiements d’intérêts (ou périodes)., L’intérêt périodique est une rente d’une durée de 10 périodes, tandis que la valeur d’échéance est un paiement forfaitaire à la fin de la dixième période. Le taux d’intérêt du marché de 8% équivaut à un taux semestriel de 4%, le scénario de taux du marché de 6% équivaut à un taux semestriel de 3% et le taux de 10% est de 5% par période semestrielle.

les facteurs de la valeur actualisée sont tirés des tableaux de la valeur actualisée (rente et somme forfaitaire, respectivement). Prenez le temps de vérifier les facteurs en vous référant aux tableaux, tableurs ou calculateurs appropriés., Les facteurs de la valeur actualisée sont multipliés par les montants des paiements, et la somme de la valeur actualisée des composantes correspondrait au prix de l’obligation dans chacun des trois scénarios.

ces calculs ne sont pas seulement corrects théoriquement, mais sont des outils financiers très précis. Cependant, un point est remarquable. Le prix des obligations est souvent au 1/32ème le plus proche. Autrement dit, une obligation pourrait se négocier à 103.08. On pourrait facilement mal interpréter ce prix comme $1,030. 80. Mais, cela signifie en fait 103 et 8/32. En dollars, cela s’élèverait à 1 032,50 $(1 000 X X 103,25)., Ayant appris la mécanique financière des obligations, il est maintenant temps d’examiner la bonne comptabilité.

obligations émises au pair

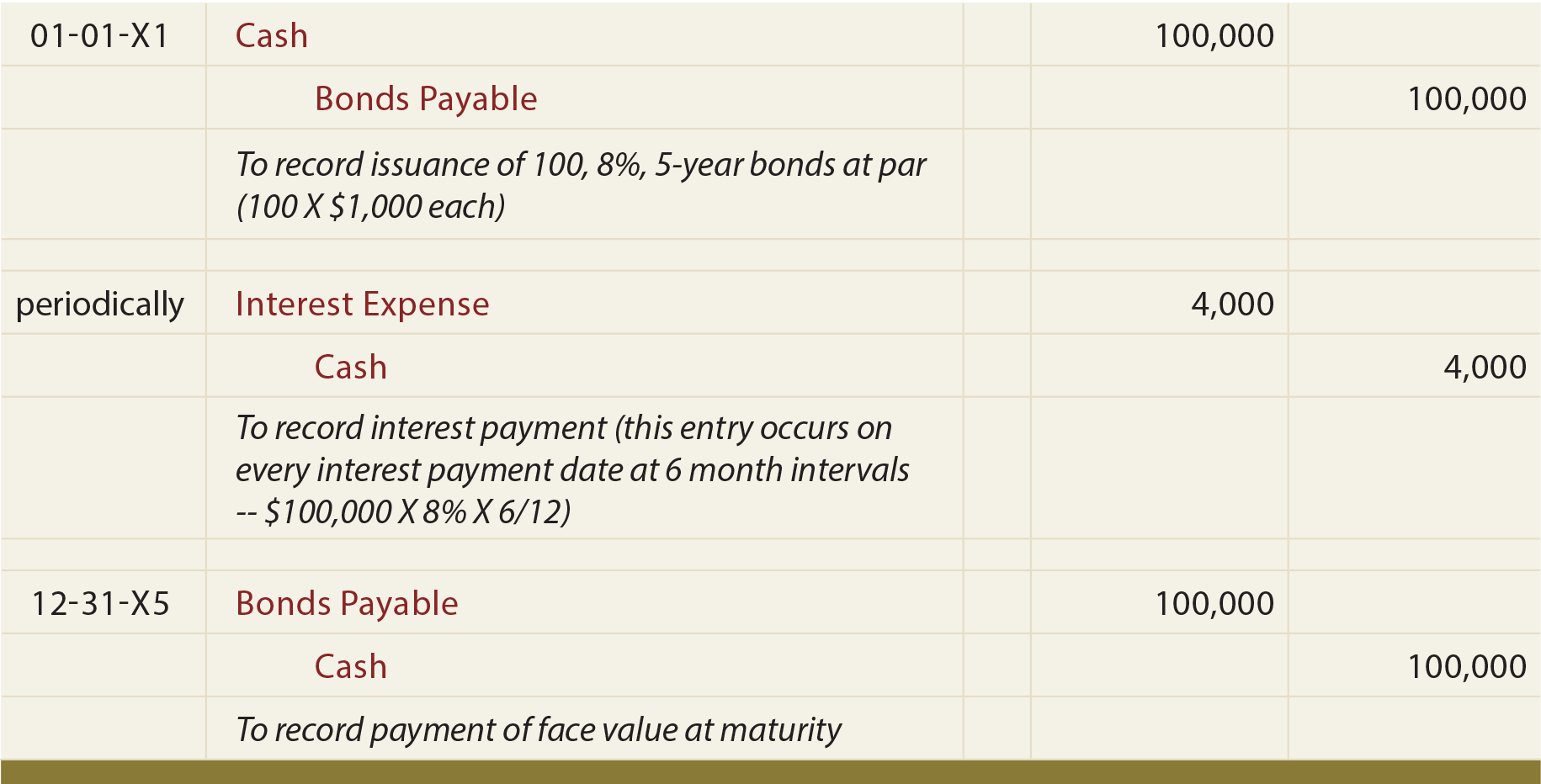

Si Schultz émettait 100 de ses obligations à 5 ans à 8% Au Pair, les Écritures suivantes seraient requises :

obligations émises à Prime

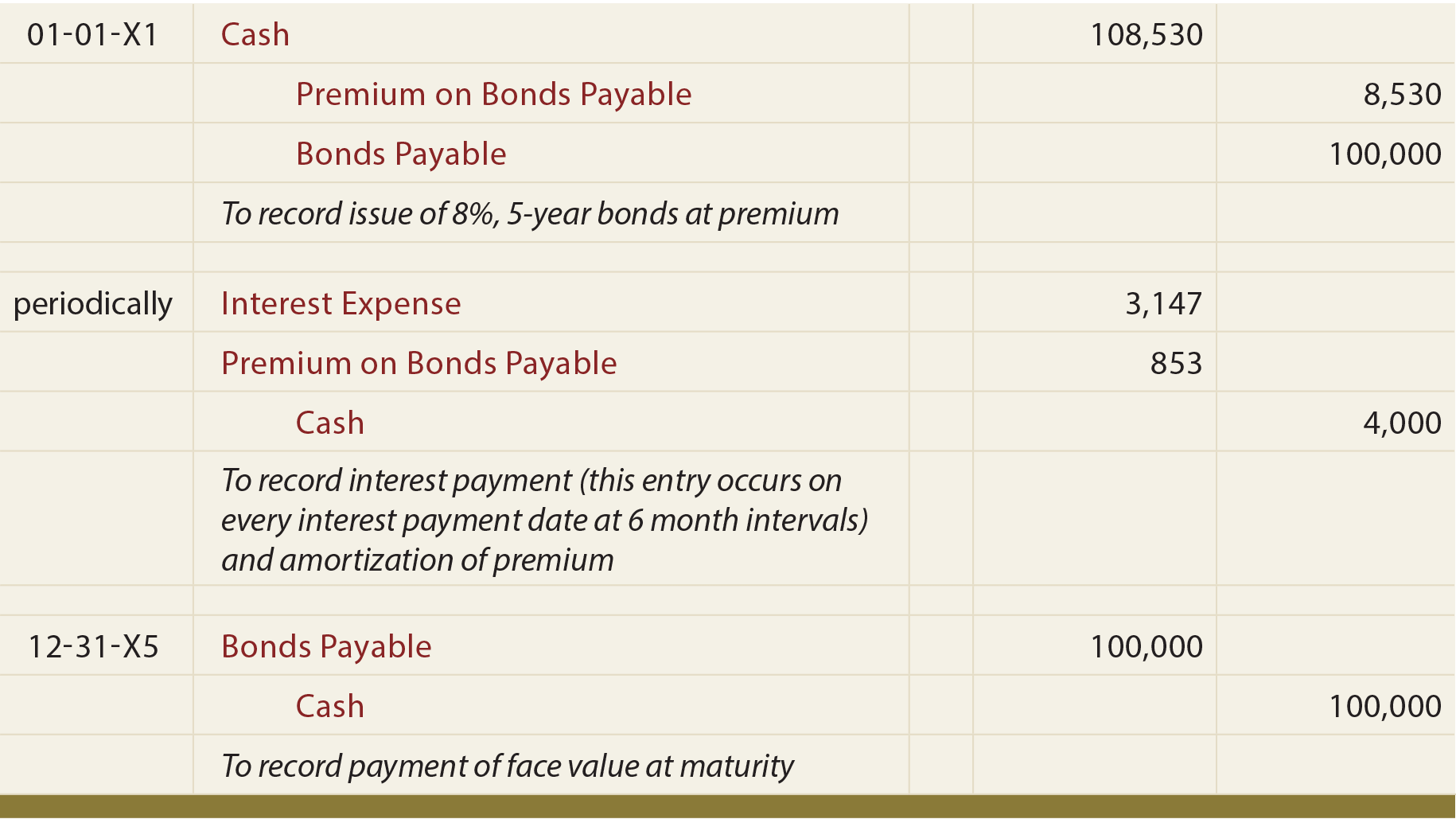

un moyen simple de comprendre les obligations émises à prime est de visualiser la comptabilité relative au comptage de l’argent!, Si Schultz émet 100 des obligations de 8% à 5 ans lorsque le taux d’intérêt du marché n’est que de 6%, l’argent reçu est de 108 530 $(voir les calculs précédents). Schultz devra rembourser un total de 140 000 $(4 000 every tous les 6 mois pendant 5 ans, plus 100 000 $à l’échéance).

ainsi, Schultz remboursera 31 470 more de plus que ce qui a été emprunté (140 000 $ – 108 530$)., Cette somme de 31 470 $doit être passée en charges pendant la durée de vie de l’obligation; l’étalement uniforme de la somme de 31 470 over sur 10 périodes de six mois produit une charge d’intérêt périodique de 3 147 $(à ne pas confondre avec le paiement périodique en espèces réel de 4 000.).

une autre façon d’illustrer ce problème est de noter que le coût d’emprunt total est réduit par la prime de 8 530$, car moins doit être remboursé à l’échéance que ce qui a été emprunté à l’avance., Par conséquent, le paiement périodique d’intérêt de 4 000 $est réduit de 853 each d’amortissement de la prime chaque période (8 530 premium de prime amortie selon la méthode linéaire sur les 10 périodes), produisant également la charge d’intérêt périodique de $3,147 ($4,000 – $853).

ce sujet est intrinsèquement déroutant et les entrées de journal clarifient en fait. Notez que la prime sur les obligations payables est comptabilisée dans un compte séparé (contrairement à la comptabilisation des investissements dans des obligations couvertes dans un chapitre précédent, où la prime était simplement incluse dans le compte D’investissement en Obligations).,

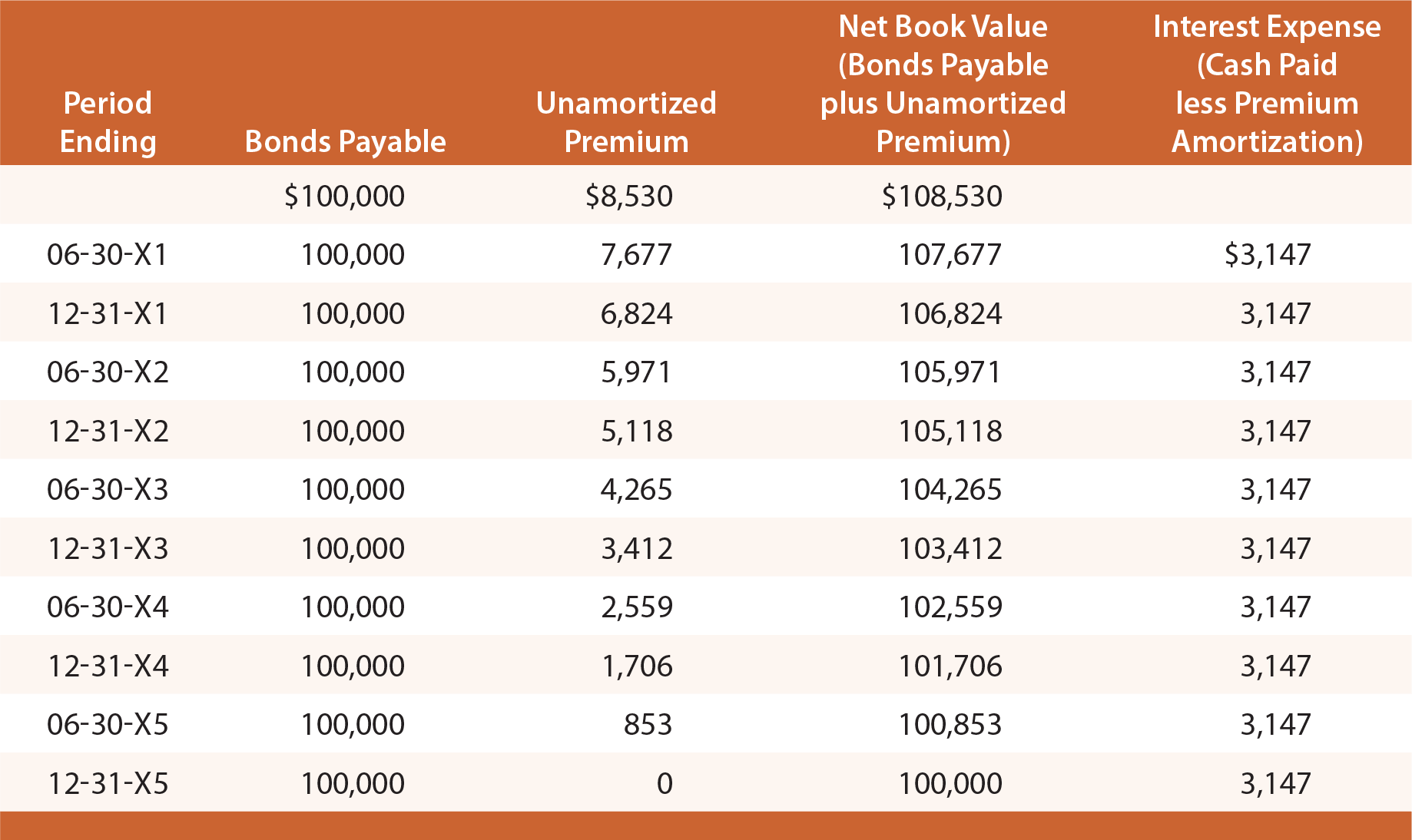

étudiez l’illustration suivante et observez que la prime sur les obligations payables est établie à 8 530$, puis réduite de 853 every à chaque date d’intérêt, ce qui porte le solde final à zéro à l’échéance.

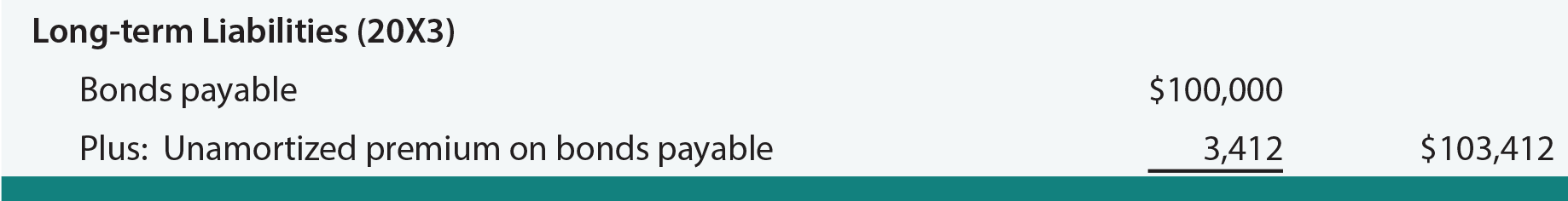

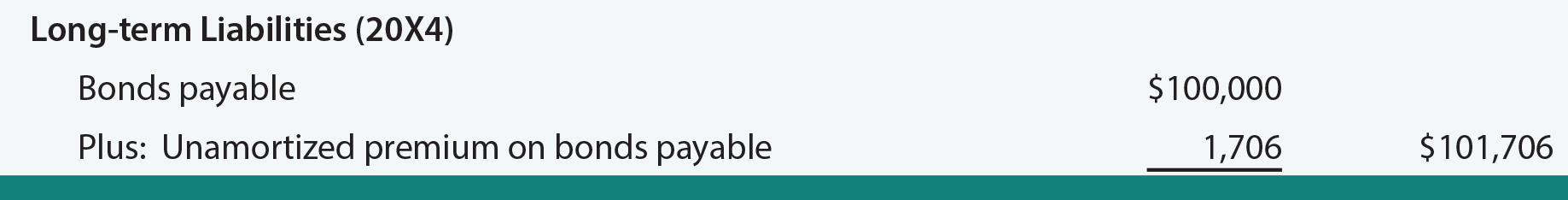

à toute date d’état financier donnée, les obligations payables sont comptabilisées au bilan en tant que passif, ainsi que le solde des primes non amorties (appelé compte « auxiliaire”)., À titre d’exemple, les informations du bilan apparaîtraient comme suit au 31 décembre 20X3 et 20X4:

le compte de résultat pour l’ensemble de 20X3 inclurait $6 294 de charges d’intérêts (3 147 x x 2). Cette méthode de comptabilisation des obligations est connue sous le nom de méthode d’amortissement linéaire, car les charges d’intérêt sont comptabilisées uniformément sur la durée de vie de l’obligation. Bien que simple, il a une lacune conceptuelle., Notez que les frais d’intérêt sont les mêmes chaque année, même si la valeur comptable nette de l’obligation (obligation plus Prime restante) diminue chaque année en raison de l’amortissement.

en conséquence, la charge d’intérêt de chaque année n’est pas exactement égal au taux d’intérêt effectif (6%) qui était implicite dans le prix des obligations. Pour 20X1, les frais d’intérêt représentent environ 5,8% du passif lié aux obligations (6 294 expense de frais divisés par le passif au début de l’exercice de 108 530$). Pour 20X4, les frais d’intérêt sont d’environ 6.,1% (charge de 6 294$divisée par le passif au début de l’exercice de 103 412$).

les comptables ont mis au point une approche plus précise pour comptabiliser les émissions obligataires appelée méthode de l’intérêt effectif. Sachez que la méthode d’intérêt effectif la plus théoriquement correcte est en fait la méthode requise, sauf dans les cas où les résultats en ligne droite ne diffèrent pas matériellement. Les techniques d’intérêt efficace sont présentées dans une section suivante de ce chapitre.,

obligations émises à escompte

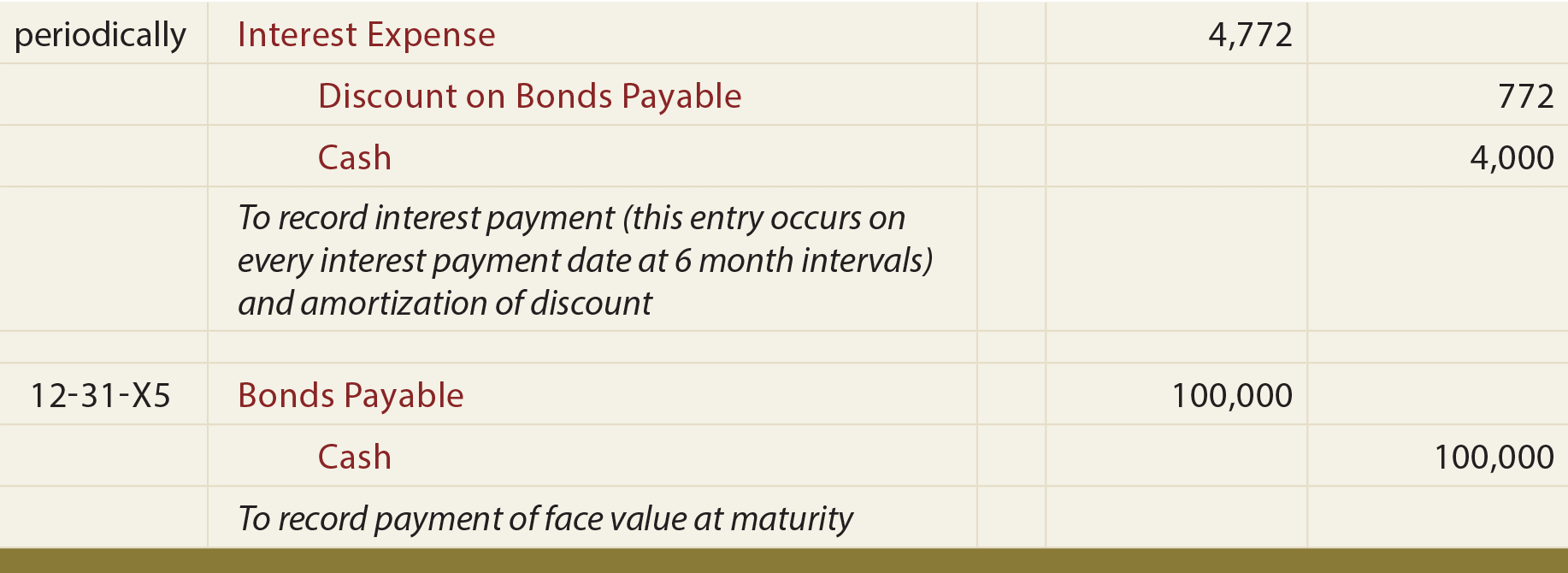

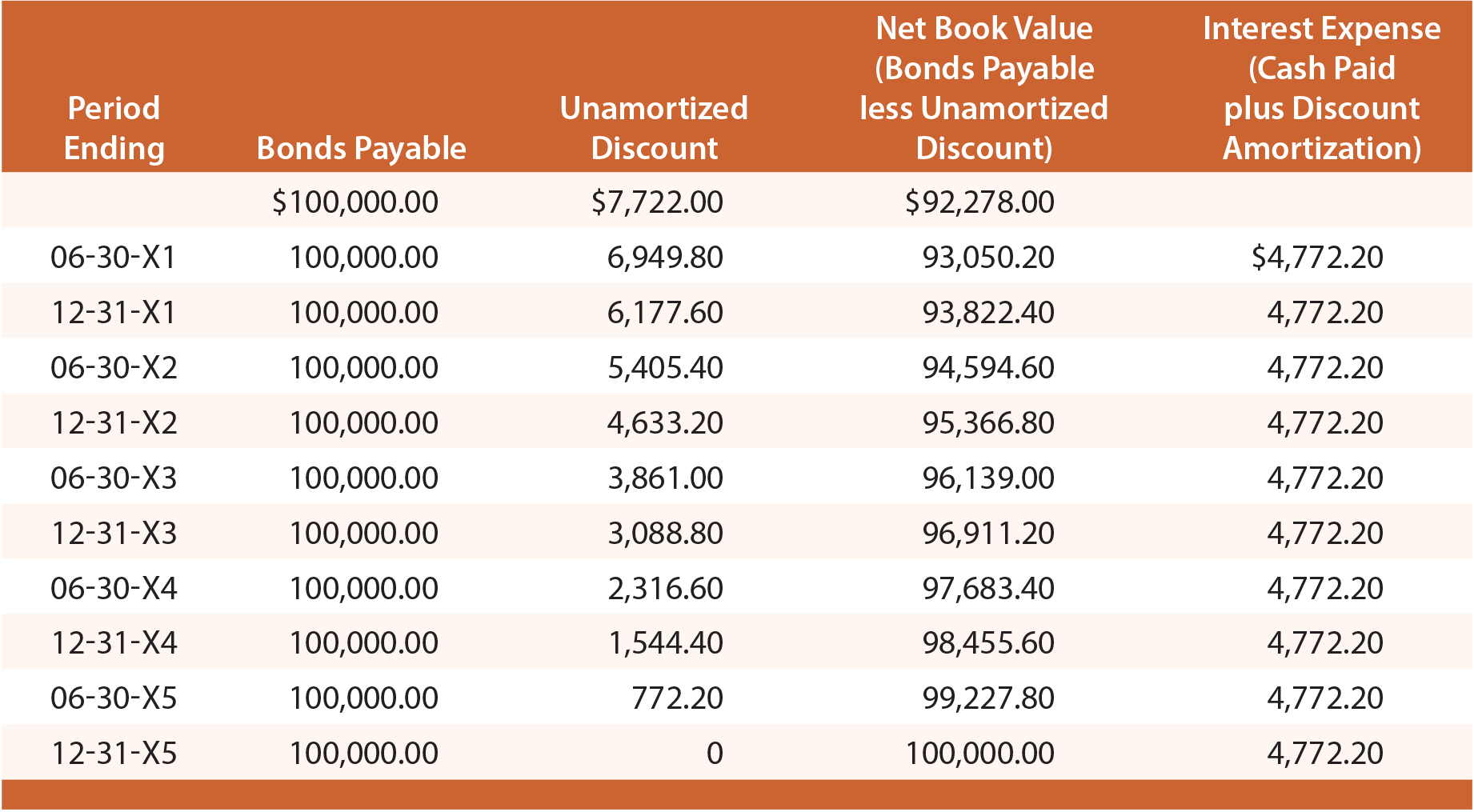

une autre façon de considérer ce problème est de noter que le coût d’emprunt total est augmenté de l’escompte de 7 722$, car il faut rembourser à l’échéance plus que ce qui a été emprunté initialement. Par conséquent, le paiement périodique d’intérêts de 4 000 $est majoré de 772,20 each d’amortissement d’escompte par période (7 722 discount d’escompte amorti sur une base linéaire au cours des 10 périodes), ce qui donne une charge périodique d’intérêts qui s’élève à 4 772,20..

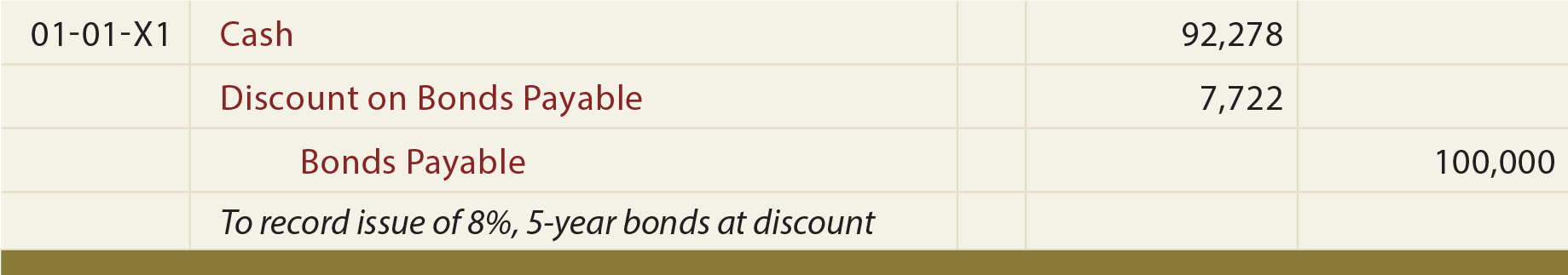

tout comme les primes obligataires, les remises sont également reportées sur un compte séparé., L’entrée suivante est nécessaire pour enregistrer l’émission obligataire initiale:

les entrées suivantes reflètent les intérêts périodiques et le remboursement à l’échéance:

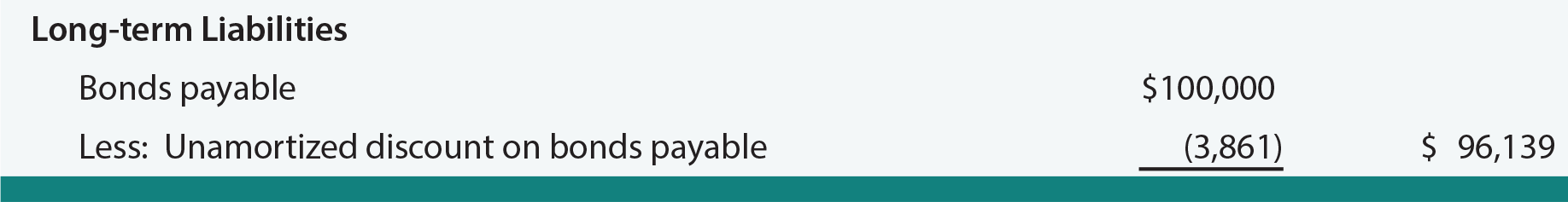

étudiez attentivement cette illustration et observez que la décote les obligations payables sont établies à 7 722$, puis réduites de 772,20 on à chaque date d’intérêt, ce qui porte le solde final à zéro à l’échéance., À une date donnée des états financiers, les obligations payables sont comptabilisées au bilan en tant que passif, de même que la décote non amortie qui est soustraite (appelée compte « contre”). L’illustration ci-dessous montre la divulgation du bilan au 30 juin 20X3. Veuillez noter que l’escompte non amorti à cette date est déterminé par les calculs indiqués dans le tableau suivant:

chaque compte de résultat annuel inclurait 9 544,40 $de charges d’intérêts (4 772,20 x x 2)., L’approche linéaire souffre des mêmes limites dont il a été question plus haut et n’est acceptable que si les résultats ne sont pas sensiblement différents de ceux obtenus avec la technique de l’intérêt effectif.

Quels facteurs influenceront généralement le prix d’émission d’une obligation?

comprendre pourquoi la valeur actuelle est importante pour le calcul des prix des obligations.

Être en mesure de calculer le prix d’émission d’une obligation.

préparer des Écritures de journal pour l’ensemble du cycle de vie d’une obligation émise au pair.,

Être capable de décrire lorsqu’une obligation est émise à une prime, et préparer les écritures de journal pour son émission.

utilisez la méthode linéaire pour comptabiliser une obligation émise à une prime.

être capable de décrire quand une obligation est émise à escompte, et préparer des Écritures de journal pour son émission.

utilisez la méthode linéaire pour comptabiliser une obligation émise à escompte.

comprendre comment les obligations sont présentées dans un bilan, qu’elles soient émises au pair, à une prime ou à une décote.